SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 17.11 по 23.11.25 (часть 1/3)

- 17 ноября 2025, 11:08

- |

💰 ДельтаЛизинг: AA-, купон до 17,25% ежемес. (YTM до 18,68%), 3 года, 5 млрд.

Вводная информация по эмитенту тут. Как и свежий Адванстрак, ДельтаЛизинг относится к сравнительно благополучной доле ЛК, которые по тем или иным причинам не вели активной деятельности в 2023-24 году (конкретно Дельта – из-за простоя на фоне смены собственника)

В результате компания пребывает в очень комфортной позиции по части кредитоспособности позиции (Долг/Капитал 1.5х, ЧИЛ/ЧД 1.6х по итогам 9 мес 2025), и с портфелем качеством получше среднего

Что не гарантирует дальнейших успехов. К тому же компания не скрывает планов по выводу части свободного капитала через дивиденды, поэтому на полный горизонт обращения бумаги прогнозы сейчас делать нельзя. Но в моменте выглядит очень даже привлекательно. И сверху – свежая +1 ступенька рейтинга от Эксперт РА

( Читать дальше )

- комментировать

- 311

- Комментарии ( 0 )

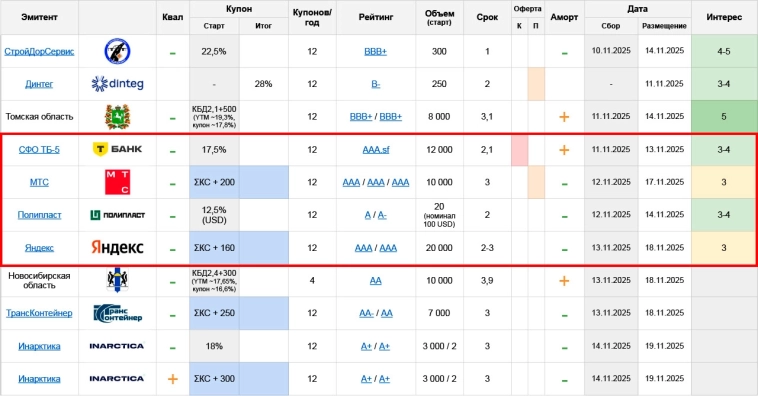

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 10.11 по 16.11.25 (часть 3/3)

- 12 ноября 2025, 19:41

- |

🇷🇺 Новосибирская область: AA, купон до ~16,4% квартальн. (YTM до ~17,4%), 3,9 года, 10 млрд.

Самый рейтинговый субфед из числа тех, кто делал активность на долговом рынке в последние пару лет (выше только Башкортостан, общее мнение про кредитные рейтинги субфедов тут)

Стартовые YTM/купон выглядят скромно, но тут стоит смотреть на собстенные старые выпуски эмитента: самый дешевый из них в моменте 34024 RU000A1099S4 (тот, где вшита специфическая лесенка купона) торгуется с YTM~16,3%

Отсюда новая бумага выглядит очень даже привлекательно, и некоторый запас на снижение тоже есть. Чуть портит всё квартальный купон, но не слишком сильно. Два важных момента:

- Общая длина почти 4 года, но с 3-го начнется довольно бодрая амортизация, итоговая дюрация составит ~2,4 (что все еще вполне приемлемо)

- Новосиб любит баловаться допразмещениями, кто будет брать бумагу спекулятивно – стоит об этом помнить и особо долго тут не засиживаться

( Читать дальше )

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 10.11 по 16.11.25 (часть 2/3)

- 11 ноября 2025, 11:46

- |

💰 СФО ТБ-5 / Т-Кредитный поток 3.0: ААА (ru.sf), купон до 17,5% ежемес. (YTM до 18,95%), 2,1 года, 12 млрд.

Третья по счету секьюритизация кредитов, выданных Т-Банком. У нового выпуска два ключевых отличия от предыдущих:

- Обеспечением выступают не потребительские кредиты, а портфель кредитных карт. Платежная дисциплина по ним в среднем хуже, чем по потребительским кредитам. Поэтому сравнивать его со свежими «потребительскими» СФО не совсем корректно. В теории, для структурной сделки это не настолько значимый фактор, но будет интересно посмотреть на то, как его оценит в итоге рынок

- Револьверный период, в течение которого СФО продолжит выкупать в пул новые кредиты вместо выбывающих, а выпуск не будет амортизироваться, – составит 2,1 года. Это преимущество относительно ТБ-4 RU000A10CFK2, Сплит Финанса ПВ-1 RU000A10C3F4 и Альфа Фабрики ПК-1 RU000A10CKS5.

( Читать дальше )

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 10.11 по 16.11.25 (часть 1/3)

- 10 ноября 2025, 12:58

- |

🚧 СтройДорСервис: BBB+, купон до 22,5% ежемес. (YTM до 24,98%), 1 год, 300 млн.

Дебют. Компания занимается строительством, ремонтом и содержанием автомобильных дорог а Хабаровском и Приморском крае, а также ЕАО. Работает на госконтрактах

Полку ГЧП-эмитеннтов прибыло. Я не уверен, что для этой категории есть смысл смотреть в промежуточную отчетность (т.к. существенная часть финансовых движений здесь проходит в 4 квартале, а у нас есть только РСБУ за 9 месяцев, при этом конкретно по СДС много денег за прошлый год пришло с задержкой, в 1 квартале 2025, что тоже чуть осложняет анализ)

И не уверен, что РСБУ в их случае в достаточной мере показателен, т.к. в группе есть еще 2 дочки, и есть неформальные связи через основного акционера, по которым гоняются займы и поручительства

То, что есть – выглядит вполне приемлемо на свой рейтинг и более того, вполне тянет на нижнюю часть A-грейда. Но мы помним, что дополнительные риски ГЧП лежат, помимо финансовой, еще и в административной / политической / юридической плоскостях

( Читать дальше )

Блог им. imabrain |Новые облигации Ойл Ресурс (29%): теперь в полтора раза больше

- 29 октября 2025, 19:03

- |

Эмитент умеет привлечь внимание своим постоянно растущим объемом займов: последний раз смотрел на них перед размещением летнего выпуска 1P-02 RU000A10C8H9 на 3 млрд. Новая бумага задает новую планку уже в 4,5 млрд., в этот раз у нас есть более-менее свежий полугодовой МСФО, да и результаты 9 месяцев 2025 должны подъехать со дня на день

📋 Цифры за 1 полугодие 2025:

- Выручка: 20,6 млрд. (+82,6%)

- EBITDA: 1,76 млрд. (х12,3), LTM: 2,65 млрд.

- Прибыль: 908,5 млн. (был убыток)

✅ При этом, рентабельность на всех уровнях с начала 2025 почти удвоилась, главным образом за счет контроля себестоимости. В цифрах – 8,6% по ебитде и 4,4% по прибыли. Что существенно выше, чем мы привыкли видеть в оптовом трейдинге и у меня пока нет уверенности, что Ойл сможет стабильно поддерживать такой уровень далее

Но пока эти результаты очень даже положительно сказались на долговом профиле компании, несмотря на стремительный набор новых и новых займов:

( Читать дальше )

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 06.10 по 12.10.25 (часть 2/2)

- 07 октября 2025, 23:21

- |

💰 Бустер.ру: BB- (рейтинг поручителя), купон 24,5% ежемес. (YTM 27,45%), 2 года, 300 млн.

Подробный разбор эмитента и выпуска тут, мнение положительное с парой оговорок

🏛 Служба защиты активов (СЗА): BB-, купон 24,5% ежемес. (YTM 27,45%), 1 год, 100 млн.

Укороченная версия Бустера с очень символической (а по меркам ВДО и вовсе неразличимой) премией к своему предыдущему выпуску БО-03 RU000A10CCB8. Выглядит, соответственно, не так свежо, как сам Бустер, но все еще приемлемо для широкого портфеля ВДО – поточнее посмотрим к дате размещения, с ней пока не определились

⚠️ Интереснее тут другой момент. Я не знаю, какие планы у СЗА на эти деньги, но:

- на самый простой взгляд – они выглядят идеальным способом погасить по коллу свой первый выпуск БО-01 RU000A10AA77, где те же 100 млн. стоят компании 31% годовых. И если не использовать шанс сейчас – платить по этой ставке придется еще как минимум год

- на менее простой взгляд – с их космической рентабельностью прошлого года СЗА однозначно выгоднее пустить займ на покупку новых цессий. Если, конечно, есть что покупать и если эффективность отработки портфеля не просядет на масштабе (насколько оно так – видно уже только изнутри)

( Читать дальше )

Блог им. imabrain |Новые облигации Бустер.Ру – деньги для сводной дочки

- 07 октября 2025, 22:25

- |

Бустер.Ру – коллекторская организация, специализируется на досудебном и судебном взыскании задолженностей. Cвязана с МФК Джой Мани (BB-) – через учредителя со 100% долями в обеих компаниях

Выпуск идет по новомодной схеме, когда более-менее известный на бондовом рынке эмитент выводит на своем имени новую компанию из формальной или неформальной группы (в свою очередь, МФОшки в последние годы движутся к формированию вокруг себя таких групп, куда могут входить различные бренды микрофинансов, коллекторы, IT-подразделения и т.п.)

👌 Рынок такое оценивает ближе к рейтингу материнской компании, что позволяет группе занимать дешевле и не концентрировать долговую нагрузку на одном эмитенте – чтобы лишний раз не пугать инвесторов, поскольку полноценное МСФО для таких групп пока большая редкость. И данный случай не исключение

1️⃣ Что по самому Бустеру:

- Работает с 2020 года, и до 2024 тренировался «на кошках» – отлаживал процессы на маленьких объемах

- Далее начали резкое масштабирование: портфель цессий за 2024 вырос в 8 раз, а 10м’25 еще в 2,4 раза, причем с акцентом на сторонних продавцов (на октябрь доля Джой LTM в нем снизилась с 73 до 33%)

( Читать дальше )

Блог им. imabrain |Новые облигации Гельтек-Медика (23%): красота требует денег!

- 07 октября 2025, 21:54

- |

Гельтек-Медика производит и продает гели для медицинских исследований, а также домашнюю и профессиональную косметику

⏳ Работает с 1994 года. Изначально специализировалась на гелях, но свою новую волну поймала именно на косметике, на фоне турбулентности 2022 года – и сейчас на этот сегмент приходится уже более 70% выручки

В активах – собственные диагностические центры, R&D-лаборатория и производственные площадки. Продают через маркетплейсы и сети: Озон, WB, Золотое Яблоко, планируют выходить в Магнит Косметик, а также открывать собственные оффлайн-точки. Активно инвестируют в новое производство, именно под него сейчас привлекают заемные деньги

📋 Из отчетов есть МСФО за полный 2024 и РСБУ за 1 полугодие 2025 (цифры вполне кореллируют, так что можно ориентироваться на оба). Основное оттуда:

- Мощный рост выручки. 2024 – 2,3 млрд. (+72,3%), 1п’25 – 2,1 млрд. (х2,3). ▫️Всё счет косметики, медицинский сегмент плюс-минус стагнирует

- На этом фоне – сильно опережающий рост расходов, с доминированием коммерческих (что норма на этапе расширения из-за высоких маркетинговых затрат). Как следствие – ебитда и прибыль без динамики в 2024, но с улучшением в 1п’25

( Читать дальше )

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 06.10 по 12.10.25 (часть 1/2)

- 07 октября 2025, 11:41

- |

🛢 Борец Капитал: A-, 2 выпуска – фикс на 2,5 года, флоатер на 2 года, общий объем 10 млрд.

Более, чем полугодовая эпопея со сменой собственника и ограничениями на выплату купонов можно считать, что разрешилась. Тем не менее, бумаги все еще торгуются с небольшой премией к рынку (я бы сказал, что недостаточно большой – формального повода закладывать риски как бы и нет, но пойти не так или хотя бы не совсем так, – всё ещё может что угодно)

Поэтому и в новых выпусках эта премия нужна. Эмитент держит интригу до последнего и до сих пор не озвучил параметры купонов/доходности. По части коммуникации с инвесторами у них ничего не поменялось в лучшую сторону, и это тоже далеко не лучшие практики. Посмотрим на цифры, когда они наконец появятся, без них сказать больше особо и нечего

🪨 Уральская Кузница CNY: A-, купон до 13% ежемес. (YTM до 13,8%), 3 года, 100 млн.

Говорим Кузница – держим в уме Мечел. Чуть более развернутое мнение по эмитенту здесь и здесь. Лично мне связки с главным долговым зомби нашего рынка достаточно, чтобы не трогать эти бумаги даже с повышенной YTM

( Читать дальше )

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 29.09 по 05.10.25

- 29 сентября 2025, 14:51

- |

💡 ИЭК Холдинг: A-, флоатер ΣКС+325 ежемес. (EY до 22,24%), 2 года, 2 млрд.

Эмитенты быстро прочувствовали разочарованный сантимент рынка на фоне осторожных действий ЦБ – и популяция флоатеров в этом месяце существенно выросла

ИЭК занимается производством и поставками электротехнического и светотехнического оборудования под несколькими брендами. Судя по свежем полугодовому отчету, чувствует себя вполне комфортно, с умеренным ростом на всех уровнях и адекватной долговой нагрузкой (ЧД/EBITDA~2,9х, ICR~1,7х). Дополнительная морковка – потенциальное давно запланированное IPO

Параметры бумаги, конечно, слабоваты в сравнении с общей группой флоатеров A. Но ИЭК всегда стоил дороже своего формального рейтинга. Их более-менее длинный фикс 1P-03 RU000A10B3T6 торгуется сейчас на уровне уверенного AA. Отсюда и новая бумага может быть интересной даже спекулятивно (хоть и флоатер), а в холд – тем более

🚜 ТАЛК Лизинг: BBB, купон до 20% ежемес. (YTM до 21,94%), 1 год, 200 млн.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс